Betriebliche Versicherungen steuerlich absetzen und bares Geld sparen

Alle Jahre wieder beschäftigst du dich mit deiner Steuererklärung. Um einige Gelder zurückzubekommen, solltest du dabei nicht vergessen, deine Versicherungsbeiträge einfließen zu lassen – betriebliche, sowie private Versicherungen.

- Das Wichtigste im Überblick

- Gründe für die Angabe der betrieblichen Versicherungsbeiträge in der Steuererklärung

- Welche betrieblichen Versicherungen kann ich steuerlich absetzen?

- Welche Beiträge für Versicherungen sind zusätzlich als Betriebsausgaben steuerlich absetzbar?

- Welche Versicherungen zählen nicht zu den Betriebsausgaben?

- Wie behandle ich private Versicherungen in der Steuererklärung?

- Steuern absetzen und Geld zurückbekommen

Dafür gibst du diese als Betriebsausgaben in der Anlage deiner Steuererklärung an.

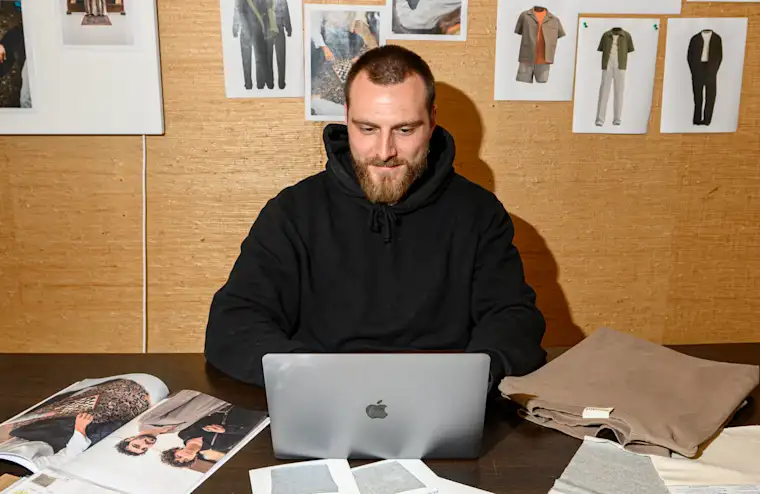

Doch welche Versicherungen betrifft das genau und wo gibst du deine privaten Versicherungen in der Steuererklärung an? Erhalte die Antworten zu deinen Fragen in diesem Gastbeitrag vom Steuerexperten Stefan Mücke.

Stefan Mücke ist als Steuerberater tätig und ist besonders auf die Beratung und Gestaltung von Personengesellschaften und Kapitalgesellschaften spezialisiert. Zusammen mit seinen Mandant:innen entwickelt er effektive Steuerplanungen und -optimierungen für Unternehmen. Auf seinem YouTube Kanal findest du zahlreiche hilfreiche Videos zu Steuerthemen.

Das Wichtigste im Überblick

Du kannst deine Versicherungsbeiträge beim Finanzamt steuerlich absetzen und Geld zurückbekommen.

Betriebliche Versicherungen gibst du als Betriebsausgaben an.

Private Versicherungen der Geschäftsführer:innen einer GmbH sind mitunter Betriebsausgaben.

Andere Beiträge für private Versicherungen kannst du als selbstständig arbeitende Person bis zu einer Höchstgrenze von 2.800 EUR absetzen.

Die privaten Versicherungen werden als Anlage der Sonderausgaben in deiner privaten Steuererklärung aufgeführt.

Gründe für die Angabe der betrieblichen Versicherungsbeiträge in der Steuererklärung

Im Grunde gibt es drei Hauptgründe, warum es sinnvoll für dich ist, deine betrieblichen Versicherungen in der Steuererklärung anzugeben:

Einerseits profitierst du von der steuerlichen Abzugsfähigkeit deiner betrieblichen Versicherungen, wodurch bei Angabe in der Steuererklärung dein versteuerndes Einkommen gemindert wird. Dies bedeutet, dass du deine Steuerlast senkst und Geld zurückbekommst.

Des Weiteren dient die Angabe deiner Versicherungen als Nachweis gegenüber dem Finanzamt, dass du diese Versicherungen abgeschlossen und dafür Beiträge gezahlt hast. Dies kann im Falle einer Betriebsprüfung oder einer anderen steuerlichen Überprüfung nützlich sein.

Zusätzlich gehst du mit der Angabe schlichtweg der Erfüllung der Steuervorschriften nach, denn in einigen Fällen sind Unternehmer:innen gesetzlich verpflichtet, bestimmte Versicherungen abzuschließen.

Indem du diese Versicherungen in deiner Steuererklärung angibst, erfüllst du also nicht nur deine gesetzlichen Pflichten, sondern profitierst auch von den steuerlichen Vorteilen.

Welche betrieblichen Versicherungen kann ich steuerlich absetzen?

Wie die Bezeichnung Betriebsausgaben bereits vermuten lässt, kannst du nur deine betrieblichen Versicherungen in diese Anlage einfließen lassen. Das sind alle Versicherungen, die deine betrieblichen Risiken absichern.

Die hier aufgeführte Liste hilft dir dabei, deine betrieblichen Versicherungen einzuordnen und bietet dir einen Überblick, welche Versicherungsbeiträge du als Betriebsausgabe steuerlich absetzen kannst:

Betriebshaftpflicht: Schutz vor Personen- und Sachschäden an und bei Dritten.

Berufshaftpflicht: Schutz vor Vermögensschäden an und bei Dritten.

Versicherung des Fuhrparks: Absicherung der betrieblich genutzten Fahrzeuge.

Rechtsschutzversicherung: Abdeckung aller Kosten rund um betriebliche Rechtsstreitigkeiten.

Betriebsunterbrechung: Versicherung für Unterbrechung der betrieblichen Tätigkeiten durch höhere Gewalt.

Brand- und Feuerversicherungen für Betriebsgebäude: Schutz vor Schäden durch Feuer, Rauch und damit verbundenen Risiken.

Delkredereversicherung: Schutz bei einem Ausfall von Forderungen an Kunden.

Glas-, Hagel- und Sturmversicherungen für Betriebsgegenstände und Betriebsgebäudeversicherung: Absicherung durch Schäden an Glas und anderen Gebäudeteilen durch Hagel und Sturm.

D&O-Versicherung: Versicherung des Managements und Führungskräften gegen Haftungsrisiken.

Inhalts- und Inventarversicherung: Schutz des Inventars und der Vorräte.

Transportversicherung: Absicherung des Transportes von Waren.

Maschinen- und Maschinenbruchversicherung: Absicherung der Arbeitsmaschinen.

Die nicht in der Liste erwähnte Todesfallversicherung stellt einen Sonderfall dar. Diese Versicherung setzen Banken bei der Finanzierung deiner Firma zwar voraus, weshalb du diese als betrieblich motiviert sehen könntest. Doch ist das Leben der Unternehmer:innen ein privates und kein betriebliches Risiko, weshalb es sich nicht um Betriebskosten handelt. Gleiches gilt im Übrigen für die Praxisausfallversicherung.

Welche Beiträge für Versicherungen sind zusätzlich als Betriebsausgaben steuerlich absetzbar?

Zuzüglich zu den bereits aufgelisteten Versicherungsbeiträgen kannst du einige weitere Ausgaben als Betriebsausgaben in deiner Steuererklärung angeben. Hierzu zählen nahezu ausnahmslos die gesetzlichen Pflichtbeiträge an Versicherungen oder andere Institutionen.

Beispielsweise geht es hier um Beiträge für die Berufsgenossenschaft oder andere Kammern, die je nach Tätigkeit und Branchenzugeh�örigkeit unterschiedlich ausfallen werden. Solltest du Mitarbeitende beschäftigen, so kannst du ebenfalls die gesamten Sozialversicherungsbeiträge als Betriebsausgaben geltend machen.

Gleiches gilt für die Fälle, in denen du als Arbeitgeber:in die privaten Risiken deiner Arbeitnehmer:innen versicherst oder bezuschusst.

Übernimmst du beispielsweise die Beiträge zu freiwilligen Unfallversicherungen, fallen auch diese Prämienzahlungen unter die Betriebsausgaben. Deine Mitarbeitenden müssen diese Zuschüsse dann in ihrer Steuererklärung als zusätzliches Einkommen angeben.

Tipp: Geschäftsführer:innen einer GmbH zählen im Steuerrecht als Arbeitnehmer:innen. Aus dieser Konstellation können sich steuerliche Vergünstigungen ergeben, sodass du dir in diesem Fall deine privaten Versicherungen als Betriebsausgabe anrechnen kannst. Für Einzelunternehmer:innen oder Gesellschafter:innen von Personengesellschaften gelten diese Gestaltungsmöglichkeiten nicht.

Welche Versicherungen zählen nicht zu den Betriebsausgaben?

Sicherlich hast du einige Versicherungen abgeschlossen, die deine privaten Risiken versichern. Diese sogenannten Vorsorgeaufwendungen kannst du nicht als Betriebsausgabe geltend machen.

Zu den Vorsorgeaufwendungen gehören folgende Versicherungen:

Private Risikolebensversicherung oder Todesfallversicherung

Rentenversicherung

Private Haftpflichtversicherung

Versicherung privater Fahrzeuge

Erbschaftssteuerversicherung

Private Pflegeversicherung

Wie behandle ich private Versicherungen in der Steuererklärung?

Als selbstständig arbeitende Person hast du besondere Rechte in Sachen steuerlicher Handhabung von privaten Versicherungsprämien.

Die sogenannten Basisabsicherungen können steuerlich bis zu einem Höchstbetrag von 2.800 EUR geltend gemacht werden. Hierzu zählen die Kranken- und die Pflegeversicherung, die in der Steuererklärung eine Sonderausgabe darstellen und als solche deklariert werden können.

Betreibst du eine private Vorsorge wie beispielsweise die Rürup-Rente, so sind diese Beiträge auch steuerlich absetzbar und fließen in den Betrag der steuerlichen Höchstgrenze ein. Auch die Zahlungen für die private Haftpflichtversicherung und die Kfz-Haftpflichtversicherung lassen sich in der Steuererklärung angeben.

Steuern absetzen und Geld zurückbekommen

Es lohnt sich, betriebliche Versicherungen als Betriebsausgaben in der Steuererklärung anzugeben. So reduzierst du die steuerlichen Belastung deines Unternehmens und bekommst bares Geld zurück.

Auch deine privaten Versicherungen solltest du, unter der Berücksichtigung des Höchstbetrags, als Sonderausgaben steuerlich absetzen. Prüfe deine Versicherungskosten deswegen sorgfältig und vergiss nicht, sie in deine betriebliche und private Steuererklärung einzutragen, sonst entgehen dir Steuerersparnisse, die du in dein Unternehmen investieren könntest.